帮助金融机构构建一套针对申贷个人或企业进行360°全方位数据风控体系,提升银行、互金等信贷机构整体风控能力,杜绝欺诈、降低还款不良率。

行业背景

在当前经济大环境下,银行等金融机构业务风险水平上升,金融机构对提升自身风险防控能力的需求日益迫切,而传统的风险管理体系存在着缺乏灵活性、防控手段较为落后等弊端,在这个飞速发展的时代面临巨大挑战。随着大数据覆盖面广、维度丰富、实时性高的特点不断显现,使大数据的热点应用领域和方向,逐渐延伸至金融业风控管理体系中。

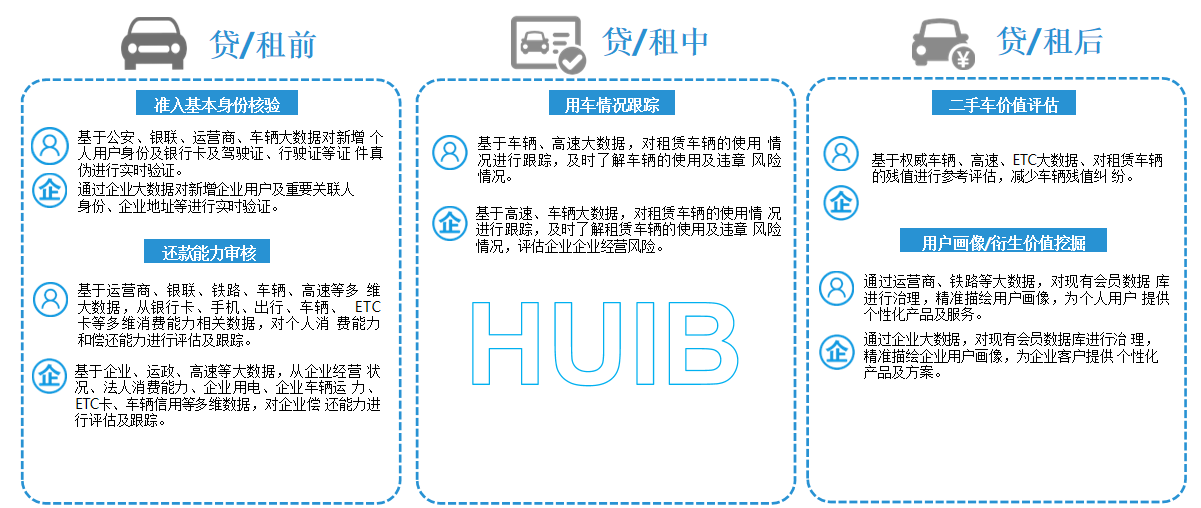

帮助信贷机构构建一套针对申贷个人/企业进行360°全方位数据风控体系,实现信贷业务贷前准入审核、反欺诈、风险评估,贷中偿还能力评估、价值增值,贷后异常行为实时监控、预警、二次营销等全流程信贷业务风控及画像解决方案,提升银行、互金等信贷机构整体风控能力,杜绝欺诈、降低还款不良率。

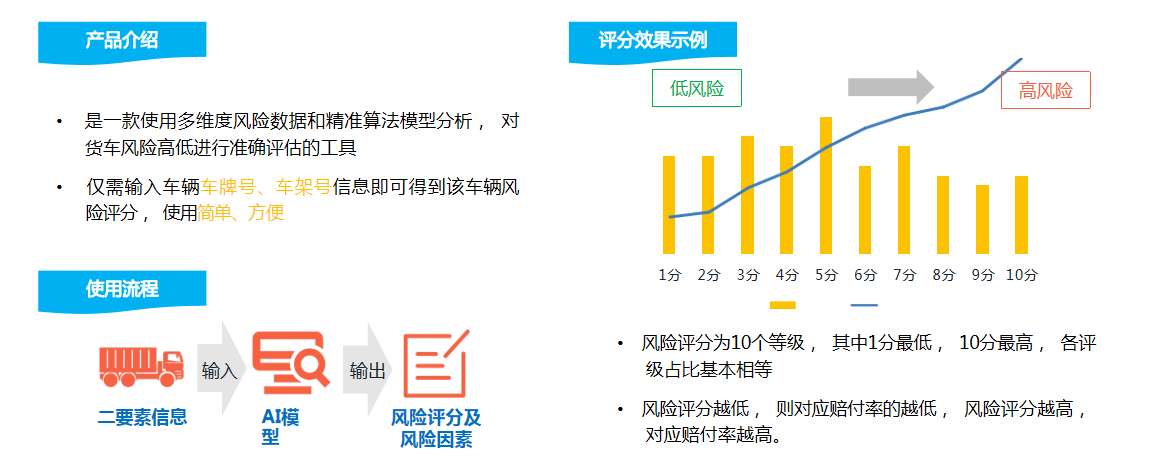

货车风险评估助手整合车辆静态信息、高速动态行驶数据等多个维度国有交通大数据, 采用领先的机器学习立体化地对营运及非营运货车风险进行筛选, 补充了传统车险所不具备的动态风险维度, 对其风险高低进行精准评估, 帮助车险相关企业快速识别及区分营运及非营运货车 承保风险。

金融贷款前

准入基本身份核验

基于身份证、手机、银行卡三个维度对新增个人用户身份真伪进行实时验证。

通过对企业关键人身份背景及企业背景信息的核验对新增企业用户进行实时验证。

反欺诈核验

基于银联等多维数据对新增个人/企业贷款用户进行欺诈风险甄别。

基于手机、银行卡、交通等多维数据对新增贷款用户进行个人信用风险评估。

风险评估/授信额度

从企业经营状况、企业资产、知识产权等多维数据对新增企业贷款用户进行企业信用风险评估。

金融贷款过程中

偿还能力评估

基于银行卡、手机、交通、车辆等多维消费能力相关数据,对个人偿还能力进行评估及跟踪。

基于企业经营状况、企业资产及企业股东、法人消费能力等多维数据,对企业偿还能力进行评估及跟踪。

客户二次营销

基于银行卡、手机、交通、车辆等多维消费能力及行为偏好相关数据,对存量个人 用户价值进行挖掘。基于企业经营状况、企业资产及企业股东、 法人消费能力及行为偏好等多维数据,对存量企业客户价值进行挖掘。

金融贷款放款后

异常行为监控、预警

基于手机、银行卡等多维数据对个人用户异常行为进行实时监控,并提前预警,降低不良率。

基于手机、银行卡、司法等多维数据对企业股东/法人异常行为及企业经营异常现象进行实时监控,提前预警,降低不良率。

会员画像/二次营销

通过画像宝产品,精准描绘用户画像,为个人用户提供个性化产品及服务。

通过画像宝产品,精准描绘企业用户画像,为企业客户提供个性化产品及方案。